Makerと DAIの概要を改めて整理し、今後を考察

TVLがランキングで最も高く、DeFiのパイオニアの一つであるMaker。本記事では改めてMakerの概要と特徴を整理し、今後を考察しました。

この記事を読めばMakerってこんなサービスだよと概要を説明できるレベルになることを目標にしています。

Makerの概要

Makerプロトコルとは、イーサリアム上で暗号通貨を担保にステーブルコインDAIを借りることができるサービスです。

DAIは米ドルにソフトペッグされており、1DAI = $1の価値になるよう設計されています。

Makerプロトコルには特定の運営者は存在せず、MakerDAOによって運営されています。

このDAOは独自のガバナンストークンMKRによって意思決定することで、従来の会社とは異なる運営を行なっています。

DAIとは

DAIとは、Makerが発行するステーブルコインです。

ステーブルコインには大きく4種類あり、 DAIは暗号資産担保型に分類されます。

引用: bitFlyer社の「web3Research2023」から引用

最も利用されているステーブルコインは、払い戻しが約束されていることから安全性が高い法定通貨型です。

暗号資産担保型のメリットとしては、保有している暗号通貨を売却することなく、ステーブルコインが借りられるという点が挙げられます。

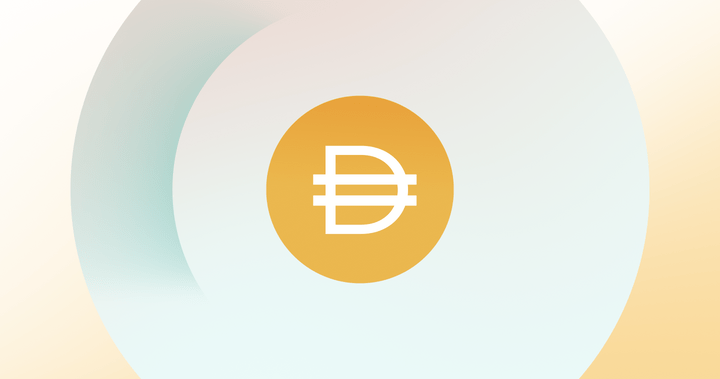

Makerの仕組み

引用:https://makionaire.com/makerdao-dai/

Makerでは暗号通貨を預けることでステーブルコイン DAIを借りることができます。

預ける暗号通貨の価値と担保率によって、借りられる DAIの数量が決定します。

例えば、担保率が170%だった場合、170ドル相当の暗号通貨を預けると、100 DAIを借りることができます。

なお DAIを借りる際には精算率(現在は150%)が設定されており、担保にした暗号通貨の価値が下がり精算率を下回ってしまうとペナルティが発生するとともに自動的に精算される仕組みになっています。

借り入れの際は十分余裕を持って行うようにしましょう。

預けた暗号通貨を引き出したい場合は、借りた DAIと安定化手数料を合わせて返済することで引き出すことができます。

安定化手数料とはDAIを借りる続ける際に発生する手数料のことで、借りる期間に応じて手数料がかかり、安定化手数料は DAIで支払う必要があります。

例) 100DAIを年利0.5%で1年間借りた場合、0.5DAIの安定化手数料がかかる

また手数料の計算は1秒単位で福利計算が行われているので、余分に払う心配は無用です。

Makerの使い方

ステップ1:Vaultを作成し暗号資産を預ける

Vaultとはプールのようなもので、ここに預ける暗号資産の価値と担保率によって鋳造できるDAIの数量が決定します。

ステップ2:担保されたVaultからDaiを生成する

鋳造するDAIの数量を決定します。担保率ギリギリまで借りると預けた資産価値が少し変化しただけで精算されるので、余裕をもった数量にすることをオススメします。

ステップ3:債務と安定化手数料を返済する

返却の際は、鋳造したDAIの数量と安定化手数料を合わせてDAIで返済します。安定化手数料さえ払えば 、いつまでも DAIを保持することができます。

ステップ4:担保を引き出す

返済が完了したら担保としてVaultに預けた暗号資産を引き出すことができます。

Makerのビジネスモデル

Makerプロトコルの収益源は主に安定化手数料とペナルティの2つです。

安定化手数料とは上でも説明しましたが、 DAIを借りる続ける際に発生する手数料のことです。

ペナルティとは預けた暗号通貨の価値が急変し、精算率が下回った場合に発生する手数料のことです。精算率が下回った場合、預けていた暗号資産は競売にかけられ、売却した資産から借り入れたDAIとペナルティを引いて余った分をユーザーに返却します。

売却しても借り入れた DAIとペナルティが払えない場合は、Makerプロトコル負担となり、貯蓄している資産から補填します。

Makerの競合との比較

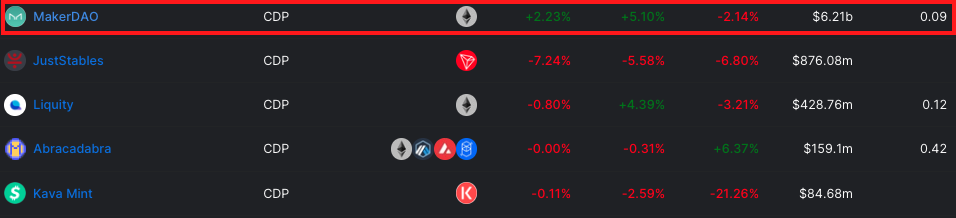

以下はCDP※のTVLが高いTOP5ですが、MakerDAOが圧倒的No.1であることがわかります。

※CDPとはCollateralized Debt Positionの略で、仮想通貨を預けることでステーブルコインを発行するスマートコントラクトのことです。

またステーブルコインという観点で比較すると、 DAIは第4位です。

上位3つのステーブルコインであるUSDT ,USDC ,BUSDは法定通貨担保型で中央集権型のステーブルコインです。

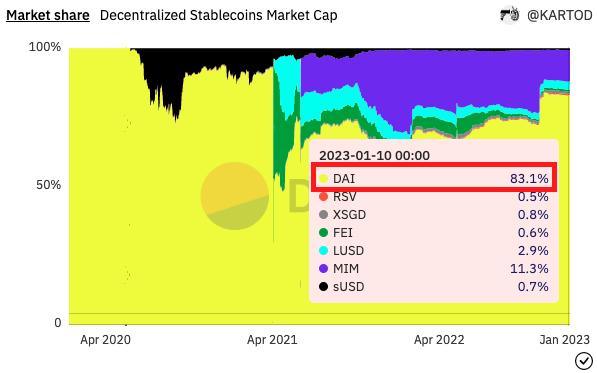

引用:https://dune.com/KARTOD/stablecoins-overview

非中央集権型のステーブルコインの中ではDAIのシェアは80%を超えています。

Makerを考察

CDPのDappsは機能よりもステーブルコインの方が重要なので、 DAIより信頼できる非中央集権型のステーブルコインが誕生しない限り、MakerよりもTVLが多いCDPは出てこないことが予想されます。

引用:https://www.statista.com/statistics/1316928/dai-reserves-breakdown/

また上図はDAI担保の内訳ですが、USDCとUSDPは法定通貨担保型のステーブルコインであるため、担保の半分以上が中央集権型の通貨となっており、現時点では完全な非中央集権とは言い難い状況です。

しかしながら今後MakerDAOの方針で中央集権型のステーブルコインを他に移行する決定がされれば、完全に非中央集権型と言われる可能性もあるので、動向に注視したいと思います。

まとめ

本記事ではMakerの概要と特徴を整理し、今後を考察してみました。

DeFiは技術的で難しい話が多いですが、ユーザー同士が直接(P2P)トラストレスに取引できる画期的なシステムです。

自分で操作するとより理解が深まるので、本記事に興味を持った方は是非Makerを利用してみてください。

参考文献

本記事に使用した文献は以下になります。

- サムネイル画像はoasis.appより

- 画像に関しては、記事中にリンクを記載

- Makerの概要については、ホワイトペーパーを参照